令和7年以降は、所得税が0円となり、「扶養の範囲」となる収入、及び所得は以下のとおりです。

「年間の合計所得金額が58万円以下(以下のC)となります。」

所得計算比較表

| A

収入(給与のみ) |

B

給与所得控除 |

C(A-B)

合計所得 |

D

基礎控除 |

E(C-D)

課税所得 |

|

| 令和6年以前 | 103万円 | 55万円 | 48万円 | 48万円 | 0円 |

| 令和7年以降(改正後) | 123万円 | 65万円 | 58万円 | 58万円 | 0円 |

パートスタッフの場合

配偶者控除の対象となる給与収入(103万円の壁)は123万円に引き上げられましたが、配偶者特別控除(201万円の壁)の要件の改正は発表されておりません。

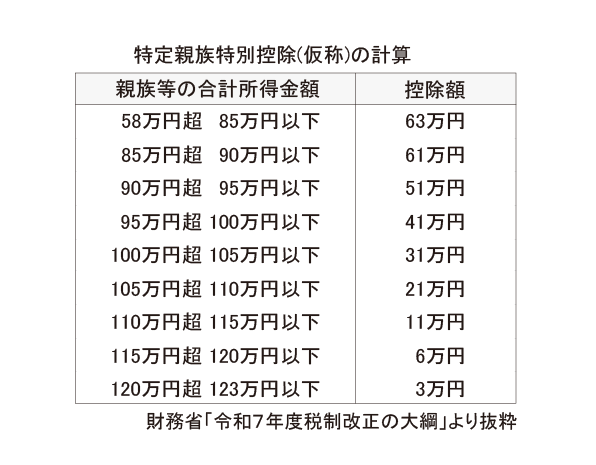

学生アルバイトの場合~特定親族特別控除(仮称)の創設~

年末時点で19歳以上23歳未満の扶養親族の親等が扶養控除の適用を受けるには、扶養親族の給与収入額が103万円以下(所得48万円以下)である必要がありました。今回の改正により給与収入150万円以下(所得85万円以下)であれば親等が従来の63万円の所得控除を受けられます。また、150万円を超えても段階的に控除が逓減される制度となります。

壁の引き上げに伴う、労働時間の変動(社会保険は考慮外)

①パートスタッフの場合(時給1,163円の場合)

1,030,000円÷1,163円=約885時間

1,230,000円÷1,163円=約1,057時間

年間172時間分(月間14時間)の労働時間が増加します。

②学生アルバイトの場合

1,500,000円÷1,163円=約1,289時間

年間404時間分(月間33時間)の労働時間が増加します。

年収の壁を理由に、シフトの確保や時給の引き上げ等にお困りであれば、改正を機会にご検討してみてはいかがでしょうか。

2024年12月20日に2025年度税制改正大綱が公表されました。その中で「103万円の壁」の改正が発表され、現在扶養の範囲で働くパートスタッフ、学生アルバイトの働き方が大きく変わることが想定されます。

※2025年3月31日時点の内容です。今後内容が変更される可能性がございます。