103万円の壁、改正の概要について

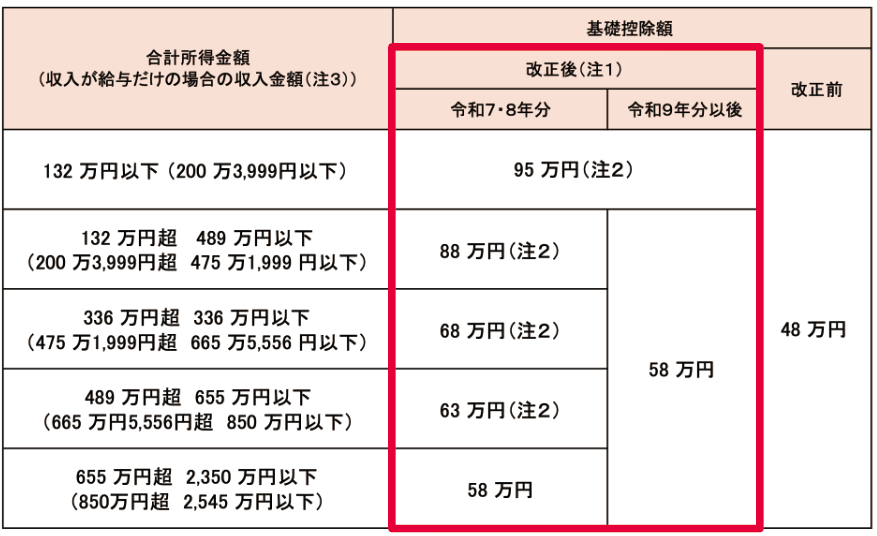

1.基礎控除の見直し

基礎控除とは、確定申告や年末調整において所得税額を計算する場合に、総所得金額などから差し引くことができる控除のことです。改正前は48万円でしたが、合計所得に応じて、基礎控除額が改正されています。

しかし適用が期間限定となっている部分もありますのでご注意ください。

【基礎控除額(改正された範囲)】

(注1)改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の16の2の規定による加算額を加算した額となります。

(注2)58万円にそれぞれ37万円、30万円、10万円、5万円を加算した金額となります。なお、この加算は、居住者についてのみ適用があります。

(注3)特定支出控除や所得金額調整控除の適用がある場合には、表の金額とは異なります。

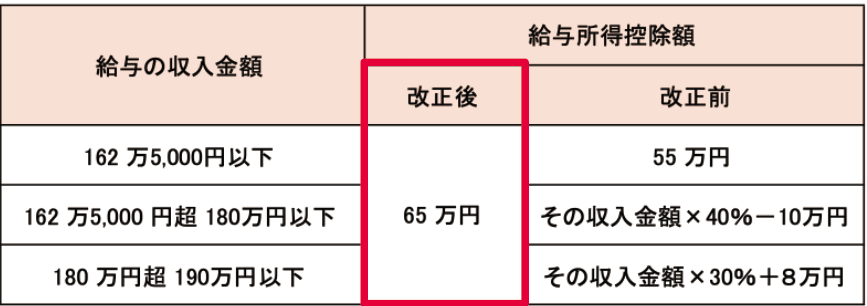

2.給与所得控除の見直し

給与所得控除とは、給与所得者は個人事業主と違い原則必要経費が認められていませんので、あらかじめ決められている給与所得控除額を1年間の給与収入額から差し引いて給与所得金額を算出します。最低保障額が改正前の55万円から65万円へ引き上げられました。

【給与所得控除額(改正された範囲)】

※給与の収入金額190万円超の場合の給与所得控除額に改正はありません。

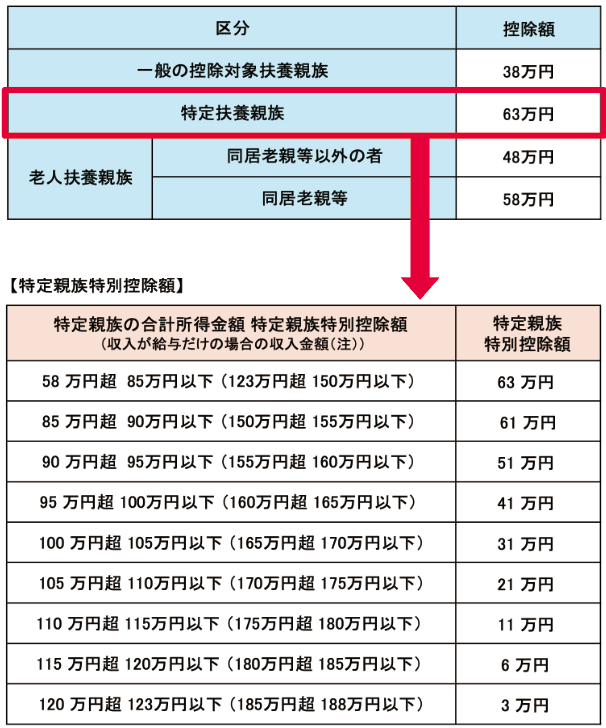

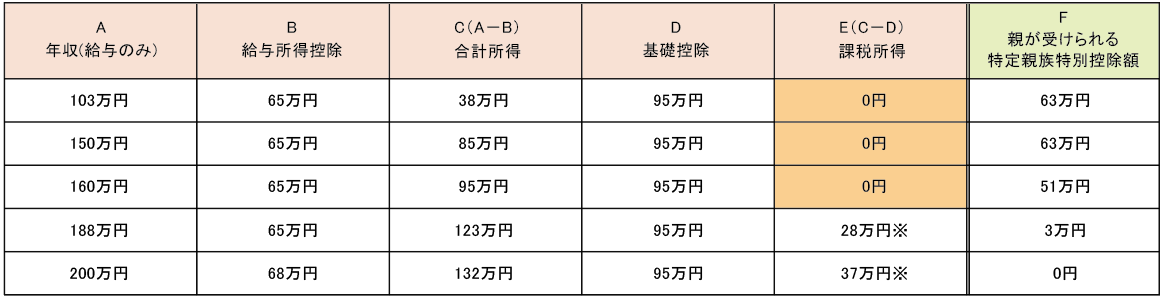

3.特定親族特別控除の創設

下記の4.の扶養親族に特定扶養親族(生計を一の年齢19歳以上23歳未満の親族)がいる場合は、総所得金額から特定親族の合計所得金額に応じた特定親族特別控除が創設されました。

※特定支出控除の適用がある場合には、表の金額とは異なります。

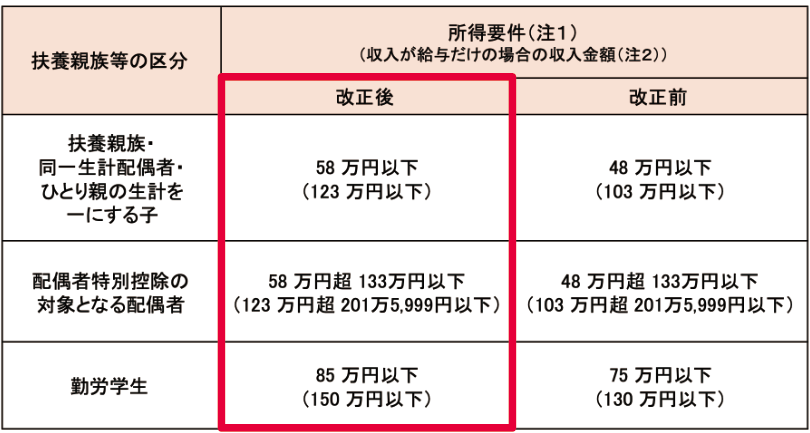

4.扶養親族等の所得要件の改正

扶養親族等の所得要件とは、扶養控除納税者と生計を一にしている16歳以上の人の年間の合計所得金額が要件以下であった場合に受けられる控除です。基礎控除及び給与所得控除の改正に伴い、扶養控除等の対象となる扶養親族等の所得要件についても改正されています。

【所得要件】

(注1)合計所得金額(ひとり親の生計を一にする子については総所得金額等の合計額)の要件をいいます。

(注2)特定支出控除の適用がある場合には、表の金額とは異なります。

改正後の扶養控除の影響について

子供(19歳~23歳未満 ※特定扶養親族)のアルバイト収入への影響

これまでは子供の年収が103万円を超えると、子を扶養している親は扶養控除を受けることができなくなっていましたが、子の年収の上限が引き上げられましたので、19歳~23歳未満の子供(※特定扶養親族)がいる場合、子の年収が188万円までであれば段階的に控除が受けられるようになりました。

※学生は勤労学生控除(27万円)考慮可能

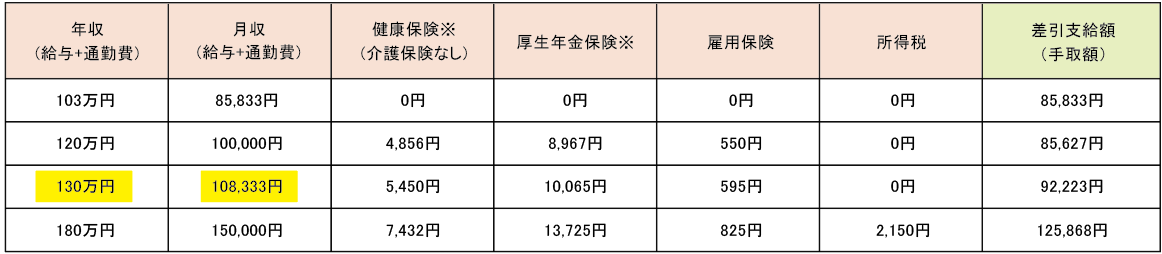

扶養内で働いているスタッフ給与への影響

これまでは扶養の範囲内である年収103万円以内に抑えた働き方をしていましたが、令和7年から扶養の範囲が年収160万円までに拡充されました。(上の表参照)

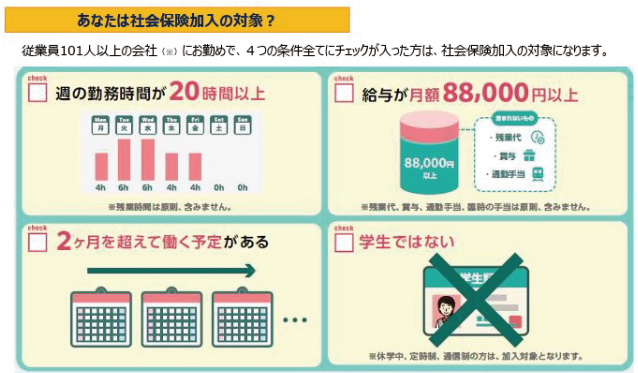

加入要件を満たした場合(下の図参照)、または年収が130万円を超えた場合、社会保険への加入が必要となります。事業所で社会保険に加入していなければ、スタッフには国民健康保険・国民年金の支払いが発生します。社会保険料は通勤費を含めた金額で計算されます。

【社会保険への加入について】

※ここでは協会けんぽ(東京都)で試算しています。社会保険料は加入する組合等によって金額が異なります。

2025年3月31日に令和7年度税制改正法が成立し、長らく議論されていた所得税に関する見直し、いわゆる103万円の壁についても最大160万円に引き上げられました。「扶養の範囲で働きたいが、自分はどのくらいまで働けるのだろうか」、「大学生の子供はいくらまでならアルバイトしても扶養から外れないのか」など103万円の壁の影響についてお知らせいたします。